中小企業の経営力強化や投資をサポートする制度のひとつに『中小企業経営強化税制』があります。

企業が事業を継続して発展させていくためには、適切な設備投資が必要です。しかし、特に中小企業では資金繰りの点から大きな設備投資に踏み込めない事業者様も多いです。

この税制は、そんな事業者様の税負担を軽減させることで設備投資を後押ししてくれる制度になります。

また税制面以外でも、経営力向上計画の認定を受けることで、さまざまな金融支援も活用できます。

※別途個別申請が必要となります。

この記事では、中小企業経営強化税制の制度概要と申請の流れ、申請時の注意点などについて解説いたします。

なお、制度改正の背景や、名称が似ている『中小企業投資促進税制』については過去記事にて取り上げておりますので、ご参照いただければ幸いです。

【税務】中小企業投資促進税制で賢く節税! | BPO,会計アドバイザリーをお考えならMeiSanbo

※本記事は更新日時点の情報に基づいて執筆しております。制度が改正されることもありますのでご留意ください。

1.中小企業経営強化税制の概要

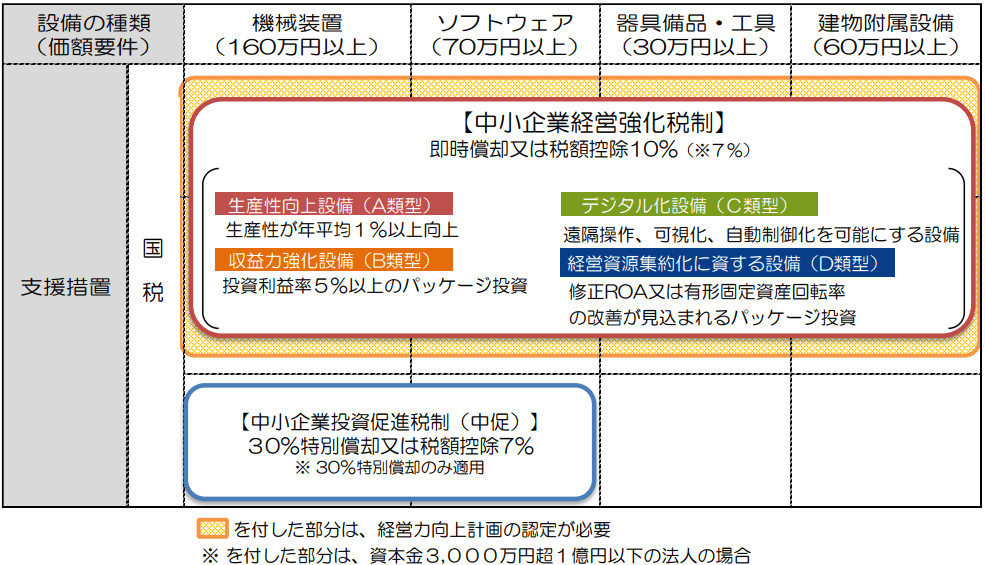

中小企業経営強化税制とは、各種申請資料を準備し、経営力向上計画を策定後、主務大臣の認定を受けることで利用できる制度です。計画内容としては、人材育成やコスト管理などのマネジメントの向上や生産性を高めるために設備投資を行い、自社の経営力を向上させていくことを意図して作成します。認定された事業者は、税制や金融の支援等を受けることができ、具体的な税制措置として、以下のいずれかの優遇税制を選択することができます。

・対象設備の取得価額分の即時償却(特別償却)

・対象設備の取得価額10%の法人税控除(税額控除)

※資本金が3,000万円~1億円の法人の場合は、10%→7%となります。

2.中小企業経営強化税制の利用状況

2016年7月1日に施行して以降、実際に認定を受けている事業者数については、中小企業庁が発表している『中小企業等経営強化法に基づく「経営力向上計画」の認定状況について』という資料により確認ができます。

中小企業等経営強化法に基づく「経営力向上計画」の認定状況について | 中小企業庁 (meti.go.jp)

認定事業者数は、2024年3月31日時点で169,757件の事業者が認定を受けています。事業者数の推移としては、以下の件数となり約17,000件/年の認定が行われていると考えられます。

2020年10月 112,314件

2021年3月 120,131件

2024年3月 169,757件

少し時期に差はありますが参考値として、全体の企業数から認定を受けている事業者の割合が気になりましたので考えてみました。

中小企業庁が公表している経済センサス(2021年6月時点)において中小企業数は、368万社で2024年もそこまで変化がないと仮定した場合、認定を受けている事業者の割合は、4.6%と決して高いとはいえない数値でした。

統計局ホームページ/令和3年経済センサス‐活動調査 調査の結果 (stat.go.jp)

恐らく利用していない事業者の方の中には、知らなかったという方もおられると思いますので、弊所としても積極的に情報提供をしていきたいと改めて思いました。

また、その認定を受けている業種の内訳は以下となります。

製造業:61,485件

建設業:45,059件

卸・小売業:15,569件

やはり、設備投資が必要な業種である製造業や建設業が大半を占めている状況です。

では、認定を受けている事業者の方が利用している税制はどちらが多いのでしょうか?

こちらは財務省のホームページより租税特別措置の適用実態調査の結果に関する報告書(令和6年2月国会提出)から確認できます。※単体法人抜粋

租税特別措置の適用実態調査の結果に関する報告書 : 財務省 (mof.go.jp)

【即時償却】

2020年度 15,706件

2021年度 16,232件

2022年度 14,952件

【税額控除】

2020年度 7,313件

2021年度 7,630件

2022年度 7,581件

上記の件数から、税制措置は、即時償却(特別償却)を選択される方が多いようです。

即時償却は事業初年度に設備投資の費用全額を経費として計上できるため、単年度の税負担を抑えられ、手元資金を多く残せることや、キャッシュフローがよくなり、余裕資金を設備投資に回せることのメリットを感じて選択されているのではと推察されます。

3.中小企業経営強化税制とは

概要

青色申告書を提出する中小企業者等が、指定期間内に、中小企業等経営強化法の認定を受けた経営力向上計画に基づき一定の設備を新規取得等して指定事業の用に供した場合、即時償却又は取得価額の10%(資本金3000万円超1億円以下の法人は7%)の税額控除を選択適用することができます。

適用期限

適用期限:2025年度末まで(2017年4月1日から2025年3月31日迄)

※2023年度の税制改正にて延長されました。

税制措置

・対象設備の取得価額分の即時償却(特別償却)

・対象設備の取得価額10%の法人税控除(税額控除)

※資本金が3,000万円~1億円の法人の場合は、10%→7%となります。

※個人事業主の場合は所得税

税額控除の上限

税額控除限度額は、特定経営力向上設備等の取得価額の7%相当額(特定中小企業者等※においては10%)です。

※「適用対象法人」の中小企業者のうち、資本金の額または出資金の額が3,000万円を超える法人以外の法人または農業協同組合等もしくは商店街振興組合をいいます。

なお、税額控除の控除上限は、この制度における税額控除および「中小企業者等が機械等を取得した場合の特別償却又は法人税額の特別控除」(措法42の6)における税額控除の合計でその事業年度の調整前法人税額の20パーセント相当額を上限とされています。

その他(上限を超える超過額)(対象者)(指定事業)などは下記のリンクをご参照ください。

No.5433 中小企業投資促進税制(中小企業者等が機械等を取得した場合の特別償却又は税額控除)|国税庁 (nta.go.jp)

設備の種類

経営力向上支援 | 中小企業庁 (meti.go.jp)

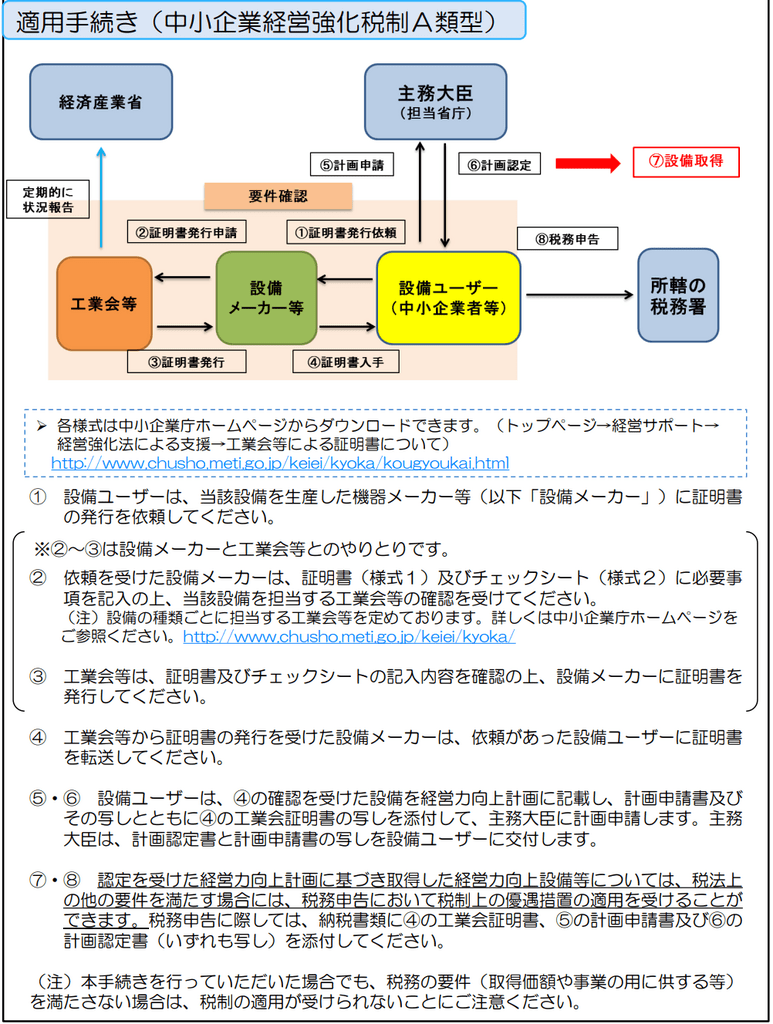

手続き

類型ごとに手続きに違いがございます。

A類型(生産性向上設備)

B類型(収益力強化設備)

C類型(デジタル化設備)

D類型(経営資源集約化に資する設備)

ここでは、A類型(生産性向上設備)について記載いたします。

3.注意点

期限が特に重要です。

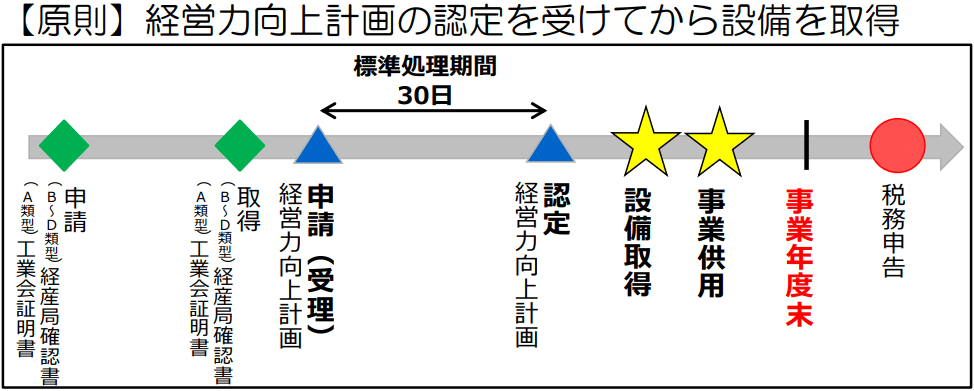

経営力向上設備等については、以下のとおり、経営力向上計画の認定後に取得することが【原則】です。

原則に従うことができない場合には、設備取得日から一定期間内に経営力向上計画が受理される必要がありますので、【例外】の流れをご確認ください。

【例外】

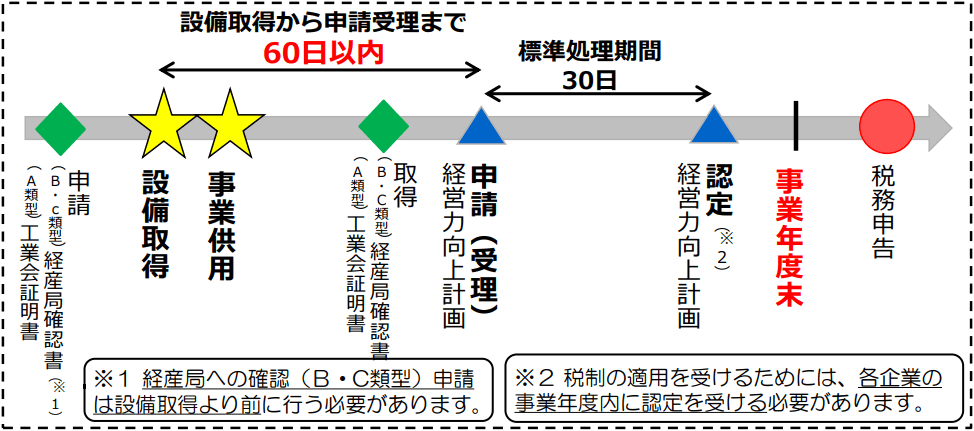

例外として設備を取得した後に経営力向上計画を申請する場合には、設備取得日から60日以内に経営力向上計画が受理される必要があります(計画変更により設備を追加する場合も同様です)。

上記の場合において税制の適用を受けるためには、制度の適用を年度単位で見ることから、遅くとも当該設備を取得し事業の用に供した年度(各企業の事業年度)内に認定を受ける必要があります(当該事業年度を超えて認定を受けた場合、税制の適用を受けることはできませんのでご注意ください)。

なお、D類型を活用する場合、事業承継等の実施後に設備を取得する必要があるため、新規申請の場合は例外措置の活用はできません。

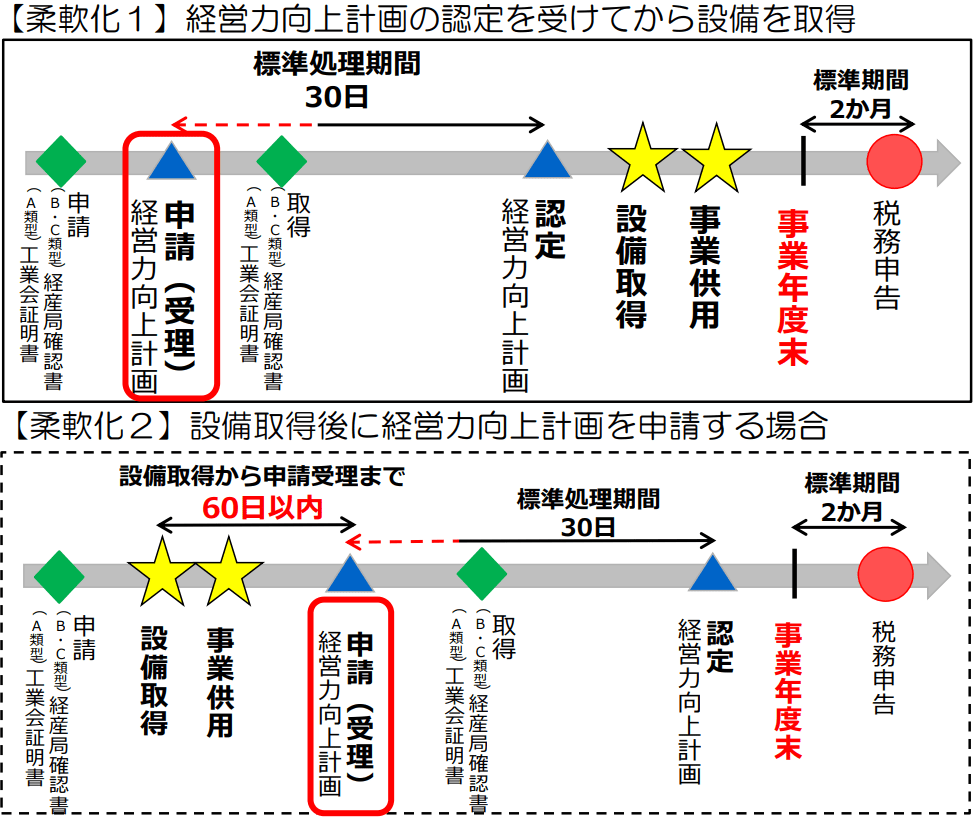

経営力向上計画の申請に当たっては、事前に工業会証明書(A類型)、経産局確認書(B・C類型)を取得することが原則となっていましたが2021年8月2日以降の経営力向上計画の申請において、工業会証明書(A類型)、経産局確認書(B・C類型)の申請手続と同時並行で、計画認定に係る審査を行うことを可能となりました。

※ 工業会証明書(A類型)、経産局確認書(B・C類型)の申請は、経営力向上計画の申請より前に行う必要があります。

※ 経営力向上計画の認定までの標準処理期間(30日)については、工業会証明書・経産局確認書がないため、認定業務を実施できない場合は、申請の補正を要する期間として標準処理期間に含まないこととされています。

※ 工業会証明書の添付がなく申請書を提出した場合で、決算期が近づいている時は、申請者ご自身で証明書の提出忘れがないか管理が必要となります。また、工業会証明書のみを提出する場合、事前に申請先に電話等で連絡することも必要です。

4.まとめ

中小企業が設備投資をする場合の主な税制優遇措置には、過去記事で取り上げた中小企業投資促進税制と今回ご紹介した中小企業経営強化税制との2つがあります。

①中小企業投資促進税制は、中小企業者等が機械設備等の導入時に、取得価額の30%の特別償却または7%の税額控除ができる制度です。また、中小企業経営強化税制では対象となっていない車両運搬具にも利用することができます。

②中小企業経営強化税制は、中小企業者等が認定を受けた経営力向上計画に基づき一定の設備を新規取得した場合に、即時償却または10%(資本金3,000万円超1億円以下の場合7%)の税額控除ができる制度です。

①の中小企業投資促進税制は時間的な負担は小さく済みますが、節税効果の面で比べると 、今回ご紹介した②中小企業経営強化税制の方が高く、金銭的な負担は軽くなります。

ですが、上記でお伝えしたように中小企業経営強化税制を利用するためには、証明書の取得や、経営力向上計画の作成、提出、認定と行うべきことや、期限が厳格に定められております。

また、計画の内容についても、初めて作成される場合は相応の時間がかかることが予測されます。そういったことから二の足を踏んでしまうお客様もいらっしゃるかと思います。

その点については弊所にお任せいただければ幸いです。

弊所はご提供できる業界情報も揃えておりますし、経営状況の分析については、専門分野ですので問題なくご支援が可能です。また、最近の実績として2024年5月末時点において、今年は2件の認定実績がございます。

建設業のお客様で2,000万円弱の設備投資について即時償却を活用予定です。

経営力強化税制を使って大きく節税をしたい、また、様々な金融支援などを受けたいなどの希望はあるが手続きが不安でお悩みの方はお気軽に弊所会計グループへお問い合わせくださいませ。

万全のサポートでお客様のご負担を大幅に軽減させていただきます。