本コラムは、2025年10月14日時点での内容となります。

肌寒い日が増え、そろそろ年末の足音が聞こえてくるとともに、「年末調整」のシーズンが近づいてきました。

さて、令和7年の年末調整がこれまでにないほど大きく変わることをご存知でしょうか?

「まだ年末まで時間がある」と思われるかもしれません。しかし、今回の令和7年度税制改正では、所得税の根幹に関わる「基礎控除」や「給与所得控除」の大幅な見直し、そして新たに「特定親族特別控除」という制度が始まる等、まさに”激変”とも言える内容です。

これらの変更は、従業員一人ひとりの手取り額に直結するため、担当者の皆様には、いつも以上に正確で丁寧な対応が求められます。

今回の改正は、原則として令和7年12月1日に施行され、令和7年分の所得税から適用されます。つまり、令和7年12月に行う年末調整から、新しいルールでの計算が必須となります。

直前になって慌てることのないよう、そして従業員の皆様からの質問に自信を持って答えられるよう、今のうちから変更の全貌をしっかりと把握し、万全の準備を整えていきましょう。

今回は特に重要なポイントを、実務の流れに沿って、できる限り分かりやすく、そして深く掘り下げて解説いたします。

何が変わるのか?改正の内容を理解する

1.所得控除の大幅な見直し ― 「扶養の壁」も変わります!

今回の改正で最もインパクトが大きいのが、各種所得控除の見直しです。従業員の所得計算の基礎となる部分が大きく変わります。

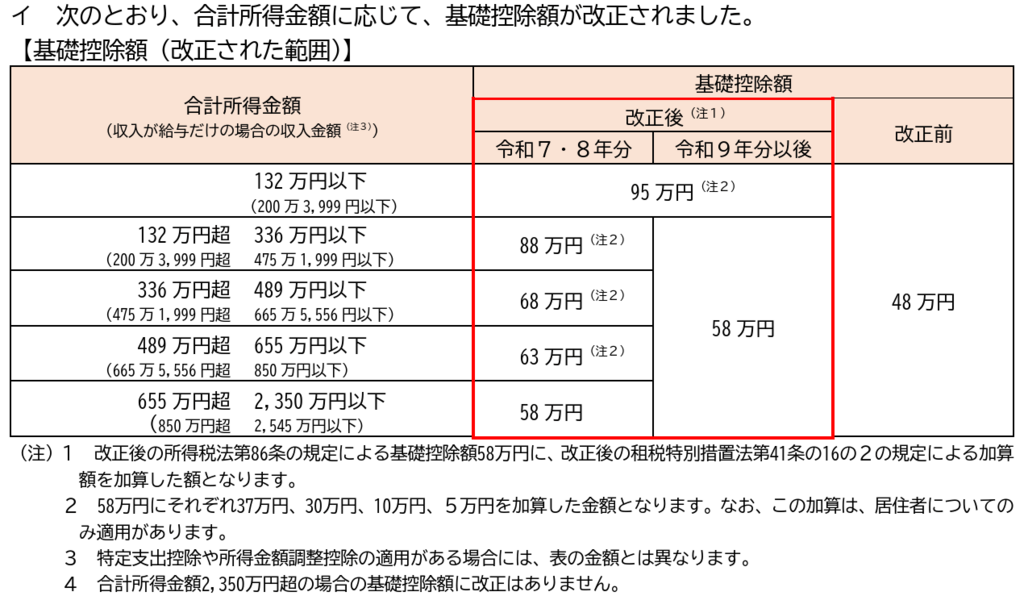

(1)基礎控除額が最大95万円に!大幅引き上げ

【改正後の基礎控除額(令和7年・8年分)】

合計所得金額(給与収入のみの場合の目安)と改正後の基礎控除額は以下の通りです。

https://www.nta.go.jp/users/gensen/2025kiso/index.htm

ご覧の通り、例えば給与収入が200万円以下の方の場合、控除額が48万円から95万円へと、実に47万円もアップします。これは課税対象となる所得が減ることを意味し、従業員の手取り額に直接的なプラスの影響を与えます。

(2)給与所得控除の最低保障額も10万円アップ

給与所得者にとっての「必要経費」ともいえる給与所得控除。この最低保障額が、現行の55万円から65万円に引き上げられます。これもまた、特に給与収入が少ない従業員の税負担を軽減する変更です。

(3)扶養親族等の所得要件が緩和されます

上記(1)と(2)の改正に伴い、扶養控除や配偶者控除の対象となる親族の所得要件が10万円引き上げられました。これは、いわゆる「103万円の壁」が「123万円の壁」に変わることを意味します。

【改正後の所得要件】

- 扶養親族・同一生計配偶者:

- 合計所得金額 58万円以下(改正前:48万円以下)

- 給与収入のみの場合:年収123万円以下(改正前:103万円以下)

※123万円の内訳は

扶養控除等の対象となる扶養親族・同一生計配偶者等の所得要件58万円

給与所得控除65万円

を合算した値です。

- 勤労学生:

- 合計所得金額 85万円以下(改正前:75万円以下)

- 給与収入のみの場合:年収150万円以下(改正前:130万円以下)

※150万円の内訳は

扶養控除等の対象となる勤労学生の所得要件85万円

給与所得控除65万円

を合算した値です。

これまで所得オーバーで扶養に入れなかった配偶者やお子様が、新たに控除の対象になる可能性があります。これは非常に重要な変更点ですので、年末調整の際には全従業員への確認が必須となります。

2.【新設】子育て・教育支援の切り札「特定親族特別控除」

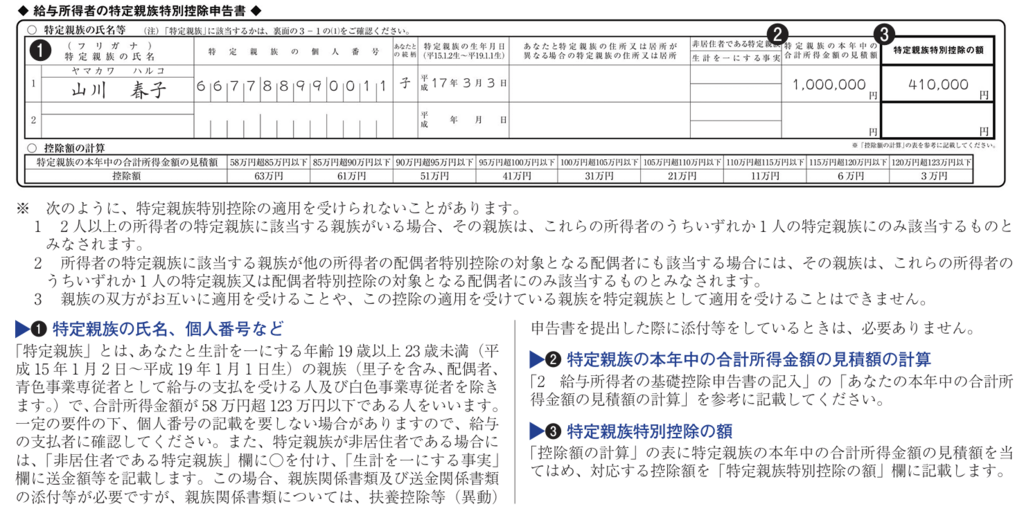

今回の改正の目玉として、大学生等のお子様を持つ世帯を支援するための「特定親族特別控除」が新たに創設されました。

- 対象となる「特定親族」とは?

納税者と生計を同じにする年齢19歳以上23歳未満の親族で、合計所得金額が58万円超123万円以下の方を指します。 給与収入だけで考えると、年収123万円超188万円以下で働く大学生等が主な対象となります。

つまり、本制度は大学生等がより多く働ける環境を整えて社会全体の労働力不足を補うとともに、従来の扶養控除(123万円の壁)を超えても扶養世帯の税負担が増加しないよう配慮し、さらにまだ経済的支援が必要な年代のお子様を持つ家庭を支援することを目的としています。

- 控除額は所得に応じて最大63万円!

特定親族の合計所得金額に応じて、最大63万円の控除が適用されます。

※収入に応じて段階的に控除額は減少します。

- 【担当者の最重要ミッション】申告書の提出がなければ適用されません!

この控除は、自動的に適用されるものではありません。年末調整で適用を受けるためには、従業員から「給与所得者の特定親族特別控除申告書」を提出してもらう必要があります。この申告書は、基礎控除申告書等と兼用様式になります。

制度が新しいため、従業員自身が対象であることに気づかない可能性が非常に高いです。会社側から積極的に周知し、申告を促すことが、担当者の皆様に課せられた重要な役割となります。

実務はどう変わる?担当者のためのアクション・タイムライン

改正内容を理解したところで、次に「いつ、何をすべきか」という具体的な実務のステップを時系列で確認していきましょう。

フェーズ1:【現在 ~ 令和7年11月】最終準備期間

- 月々の給与計算において、令和7年12月31日までに支払う給与までは、現在使用している源泉徴収税額表をそのままお使いください。

- 年末調整に向けた情報収集と社内準備を仕上げましょう。 この期間は、年末調整本番に向けた最終準備期間と位置づけましょう。

- 国税庁のホームページで最新情報をチェックする。

- 従業員へ配布する案内文を完成させる。

- 新しい申告書の様式(国税庁HPで公開済み)を確認し、変更点を最終把握しておく。

フェーズ2:【令和7年12月】年末調整、ここが正念場!

いよいよ新制度での年末調整が始まります。例年以上に丁寧な確認作業が求められます。

(1)従業員への周知と、申告書の確実な回収

- 扶養控除等(異動)申告書の再確認を徹底!

所得要件の緩和により、「これまで扶養対象外だったご家族が、令和7年から対象になる場合があります」と全従業員にアナウンスしてください。

新たに対象となる親族がいる場合は、申告書を再提出してもらう必要があります。その際、「異動月日及び事由」欄に「令和7年12月1日 改正」等と記載してもらうと分かりやすいでしょう。

- 新設「特定親族特別控除申告書」の回収漏れは絶対に防ぐ!

前述の通り、この控除は申告がなければ適用できません。

対象となりそうな従業員(19歳~22歳のお子様がいる方等)には個別に声をかける等の配慮も有効かもしれません。

※所得58万円超123万円以下(給与収入のみの場合、年収123万円超188万円以下)の親族が対象です。

記載例は以下の通りです。

https://www.nta.go.jp/users/gensen/nencho/shinkokusyo/index.htm

- 各種申告書のチェックポイント

(2)年末調整の計算実務

- 使うツールが変わります!

年税額の計算には、改正後の「年末調整等のための給与所得控除後の給与等の金額の表」を使用します。

【参考】国税庁HP「令和7年分 年末調整のしかた」内「令和7年分の年末調整等のための給与所得控除後の給与等の金額の表」

https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm

- 源泉徴収簿の取り扱いに注意!

令和7年分の「給与所得に対する源泉徴収簿」の様式は、新設された特定親族特別控除の欄がありません。適用がある従業員については、余白に「特定親族特別控除額」等の欄を設けて手書きで追記し、所得控除額の合計に加算するといった工夫が必要になります。

フェーズ3:【令和8年1月~】新ルール本格始動

令和8年1月からは、月々の源泉徴収事務も新しいルールに移行します。

- 扶養控除等申告書の様式が大きく変わります。

令和8年分の申告書から、記載する親族の区分が「控除対象扶養親族」から「源泉控除対象親族」という新しい概念に変わります。

この「源泉控除対象親族」とは、簡単に言うと、「従来の控除対象扶養親族」に「特定親族のうち、合計所得金額が100万円以下の人」を加えたものです。従業員が正しく記載できるよう、丁寧な説明が必要です。

- 月々の源泉徴収税額の計算が変わります。

令和8年1月1日以後に支払う給与からは、改正後の新しい「源泉徴収税額表」を使用します。また、扶養親族等の数のカウント方法も、「源泉控除対象親族」の数等を基に算定する方法に変わります。

【参考】国税庁HP 「令和8年分 源泉徴収税額表」

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2026/01.htm

最後に

今回の税制改正は、変更点が多く複雑で、年末調整業務への負担が増すことは間違いありません。しかし、これらの変更は、従業員一人ひとりの生活設計に直接関わる非常に重要なものです。

皆様の正確で丁寧な行いが、従業員の皆様の会社に対する信頼を育み、安心感を与えることにつながります。

まずは本コラムで全体像を掴んでいただき 、国税庁から発表されている詳細な情報や新しい様式を再度ご確認いただければと存じます。

令和7年の年末調整という大きな山を乗り越えるために、今から最終準備を万全に進めていきましょう。

また、年々大変になる経理周りの業務については思い切って外部に任せるのも一つの方法と考えます。

そのような時は、弊社に相談いただければご支援させていただきます。ぜひ、わからないことがあればご質問頂ければ幸いです。